新华财经北京10月28日电(分析师张威 王中净)在补充资本和降低财务成本的需求推动下,商业银行资本债券发行热潮日益高涨。9月,二级资本债发行规模达2649亿元,创单月记录;今年二级资本债、永续债合计发行规模继去年后再超万亿。但热潮之下,资本债券发行结构与银行业资产结构、不良贷款结构不匹配的问题仍然存在,表现为中小银行占比明显偏低。受益于低利率环境,今年资本债券发行利率继续下行,资本补充成本下降明显,其中大行下降尤为显著,而中小行特别是农商行降幅有限。

一、资本补充压力下,商业银行资本债发行井喷

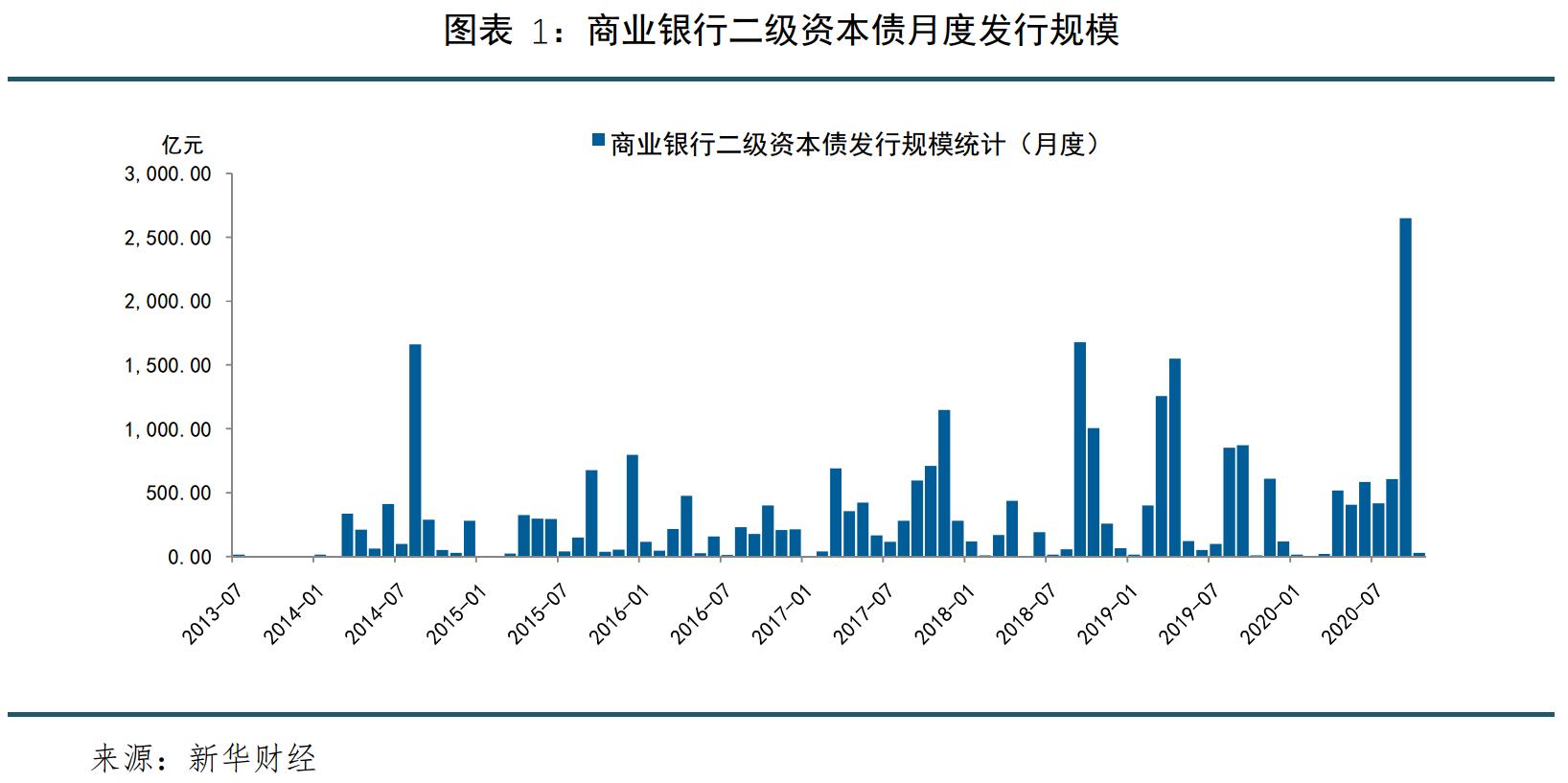

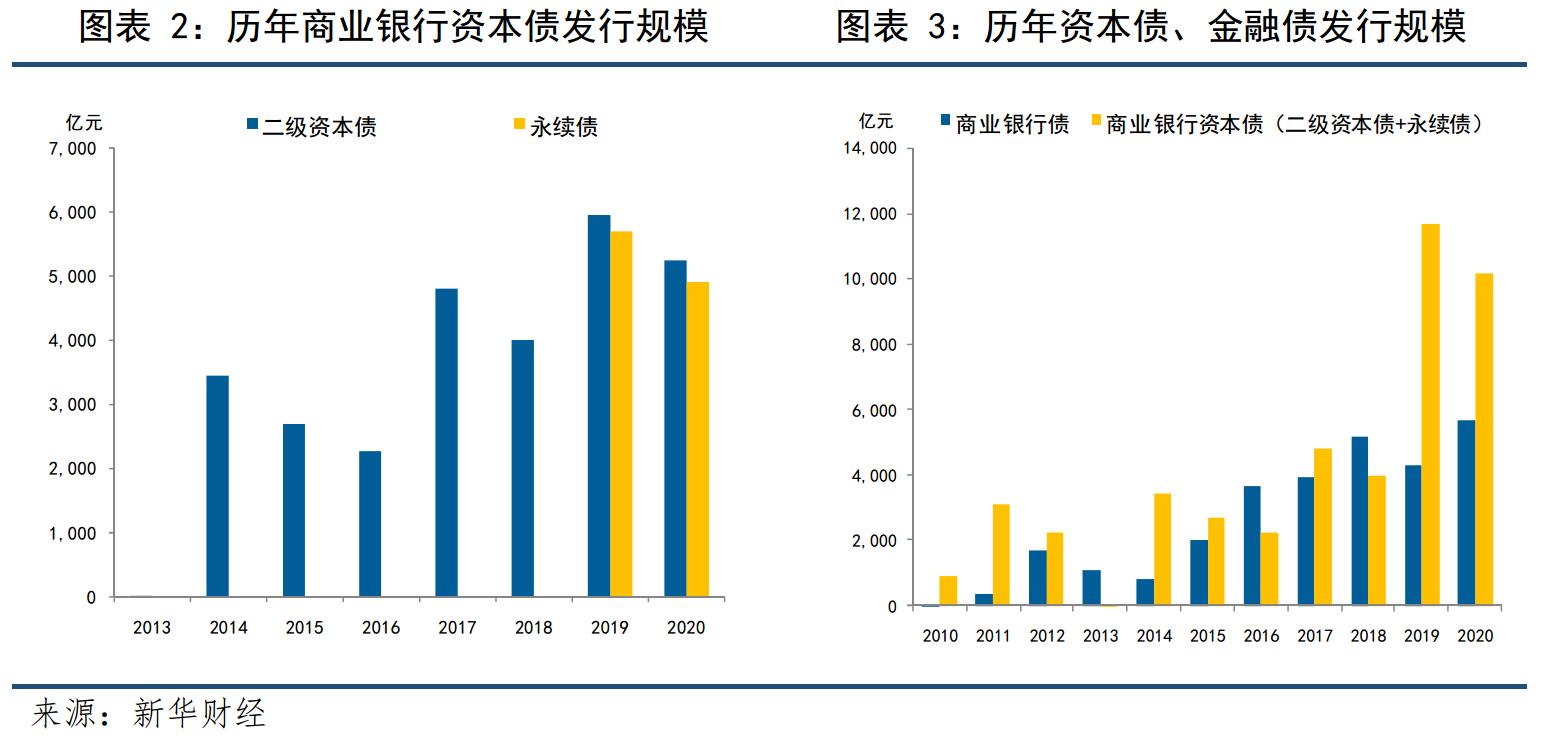

今年以来,商业银行资本债券发行呈现出井喷态势。截至2020年10月23日,今年商业银行已发行二级资本债5244亿元,发行规模达到2019年全年的88%。其中,9月份商业银行发行二级资本债2649亿元,单月发行规模创历史新高,此前单月最高为2018年9月的1678亿元。此外,永续债发行规模维持较高水平,发行数量翻倍增长。截至10月23日,商业银行发行永续债4913亿元,发行规模达到2019年全年的86%。今年商业银行更加频繁地使用永续债进行资本补充,今年以来已有27家银行发行了31只永续债,其中9月就有8只永续债发行,而去年全年仅发行16只。

近年来商业银行资本债券发行规模增长十分明显。2012年发布《商业银行资本管理办法(试行)》后的二级资本债累计发行规模达到2.84万亿元,共发行512只。其中,2019年、2020年二级资本债发行规模较之前大幅增加,连续超过5000亿元。此外,永续债作为新型资本补充工具,自2019年推出以来,累计发行规模已经达到1.06万亿元,成为银行补充其他一级资本的重要手段。最近两年,商业银行二级资本债和永续债的发行规模之和已经远远超过一般银行债。

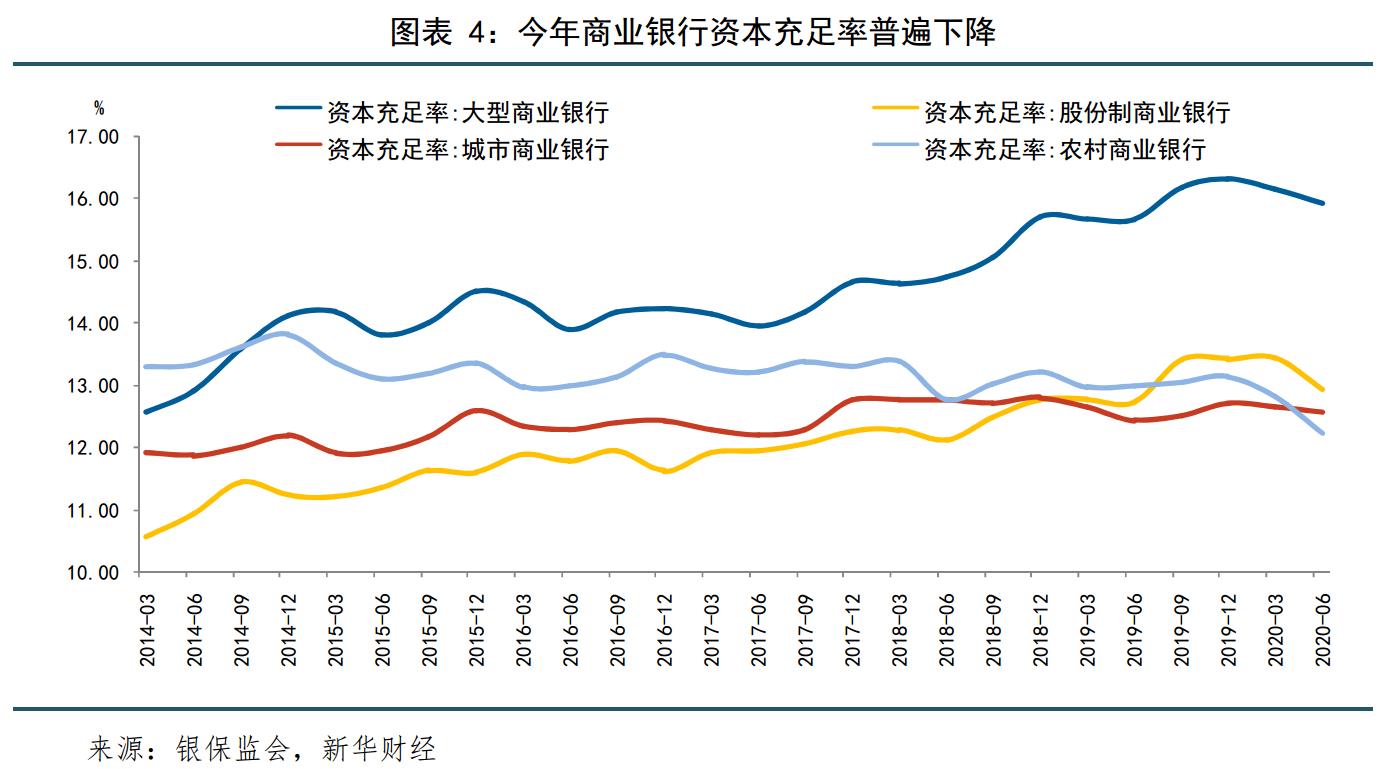

资本补充需求是资本债券大量发行的首要原因。近几年随着金融监管力度的加强,不良认定标准趋严、同业投资压减、表外资产回表等因素使得银行资本消耗加快,因此资本补充的需求一直比较强烈。今年受疫情和经济放缓影响,商业银行经营面临更大挑战。上半年我国银行业净利润同比下降了9.4%,盈利能力下滑使得银行依靠留存收益补充资本的效果减弱。此外,疫情使银行资产质量承压,潜在信用风险增大,对资本的消耗和需求增加。而为了加大实体经济支持力度,银行系统处于快速的信贷扩张阶段,风险资产增长速度快于资本积累。受上述因素影响,今年上半年商业银行资本充足率已普遍下降,特别是中小银行资本充足率下降更加明显。

另一个原因则是降低财务成本。不难发现,不少资本实力雄厚的银行也加入到资本债券发行潮中,而事实上其资本充足率远超监管标准,当前并无资本紧张的情况。究其原因,除了为应对潜在风险而增加资本储备之外,在当前低利率环境下,用新发资本债券替换此前成本较高的债券,可节约利息成本。另外,二级资本债发行第5年起将按照每年减记20%的方式计算资本(利息依然以全额本金计算),而新发二级资本债则可全额计入资本。因此提前赎回旧债再以新债代替,成为不少银行的选择。实际上,大多数银行都会选择在赎回行权日提前赎回二级资本债。

二、发行结构仍以大行为主,中小银行占比明显偏低

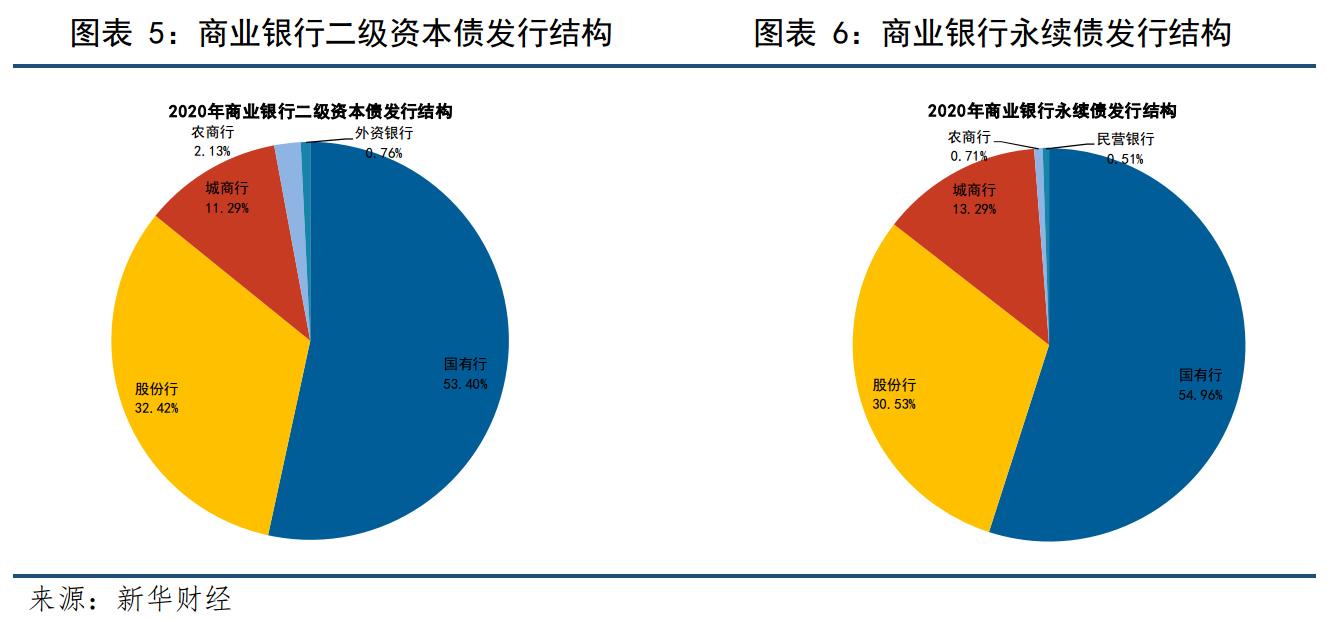

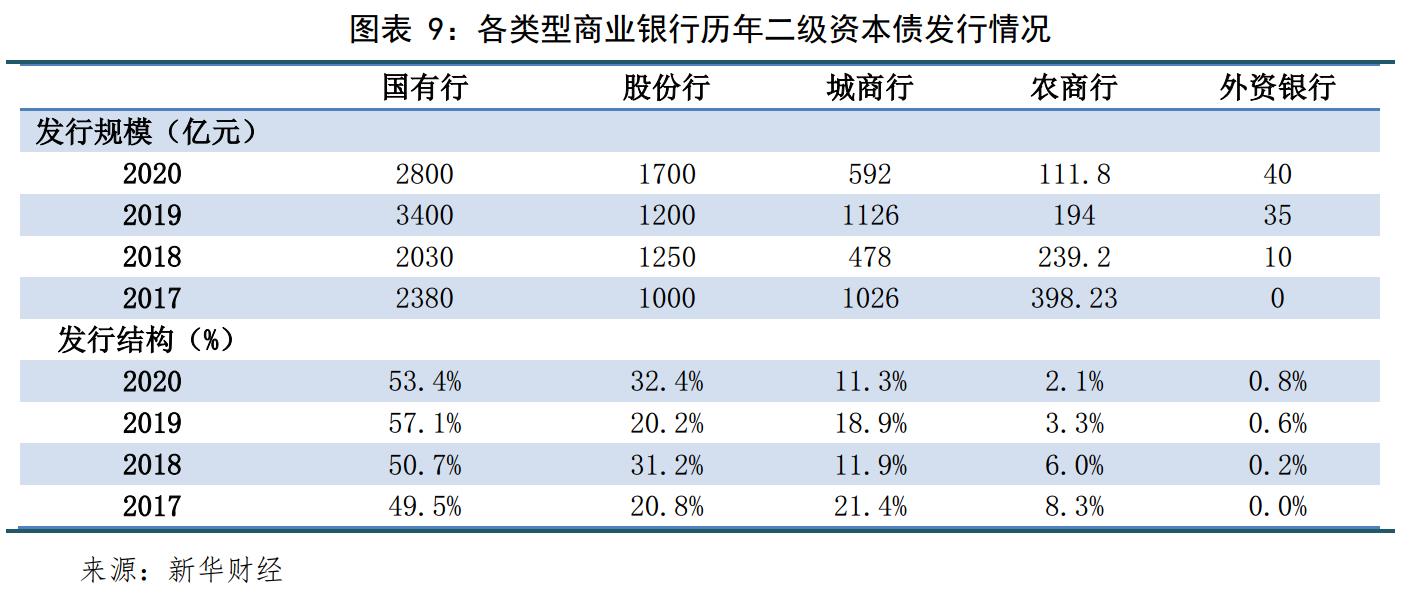

非上市中小银行资本债券发行数量多,但从发行规模上看,国有大型银行和全国性商业银行占据主导地位。具体来看,2020年以来(截至10月23日)商业银行二级资本债发行总额中,国有大型银行占比53.4%,全国性商业银行占比32.4%,两者合计高达85.8%,而城商行、农商行占比仅分别为11.3%、2.1%。永续债发行总额中,国有大型银行占比55.0%,全国性商业银行占比30.5%,两者合计占比高达85.5%,而城商行、农商行占比仅分别为13.3%、0.7%。

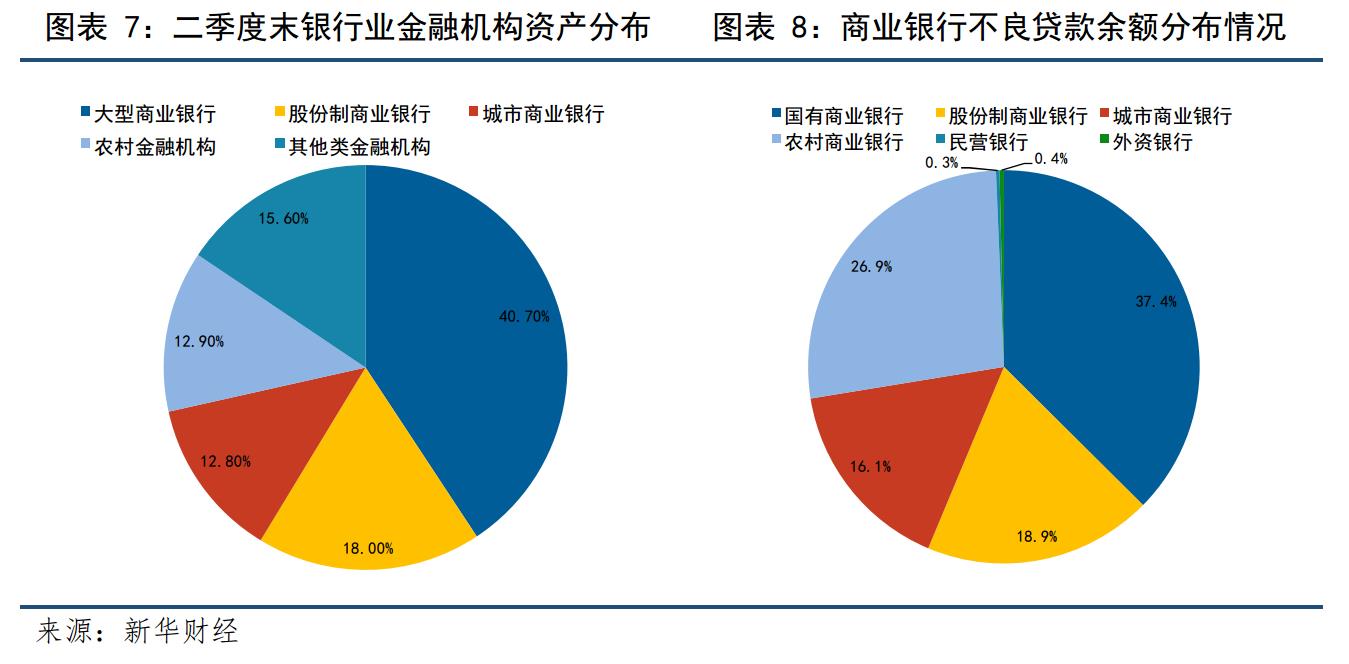

资本债券发行结构与银行业资产分布结构、不良贷款分布结构不匹配。中小银行资本债券发行占比明显低于其资产和不良占比。截至2020年二季度末,我国银行业资产分布结构为:大型商业银行占比40.7%,股份制商业银行占比18.0%,城市商业银行占比12.8%,农村金融机构占比12.9%,其他类金融机构占比15.6%。截至2020年二季度末,我国商业银行不良贷款分布结构为:大型商业银行占比37.4%,股份制商业银行占比18.9%,城市商业银行占比16.1%,农村商业银行占比26.9%。

与去年相比,中小银行二级资本债发行比例下降,城农商行合计从22.2%降至13.4%,发行规模减少了53%,降至703.8亿元。股份行二级资本债发行比例则大幅提升,从20.2%升至32.4%,发行规模1700亿元,创历史新高,较去年增长了42%。不过今年中小银行永续债发行速度加快,城农商行永续债发行规模达到688亿元,而去年仅为146亿元(全部是城商行),发行比例从2.6%升至14%。在中小银行深化改革和资本补充步伐加快的背景下,相关政策支持取得了一定效果,但中小银行利用资本债券补充资本的改善程度仍然有限。

三、发行利率普遍下降,大行成本下行尤为显著,中小银行相对有限

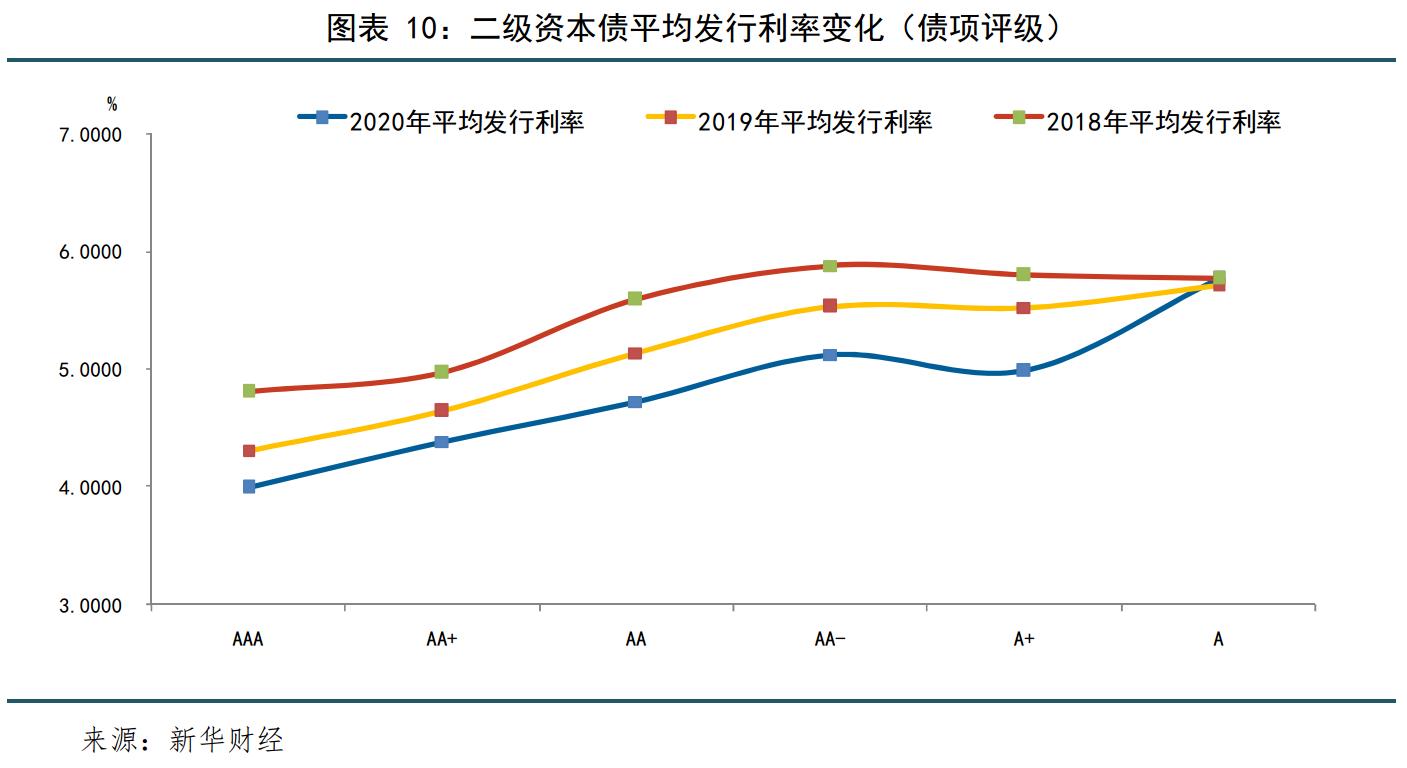

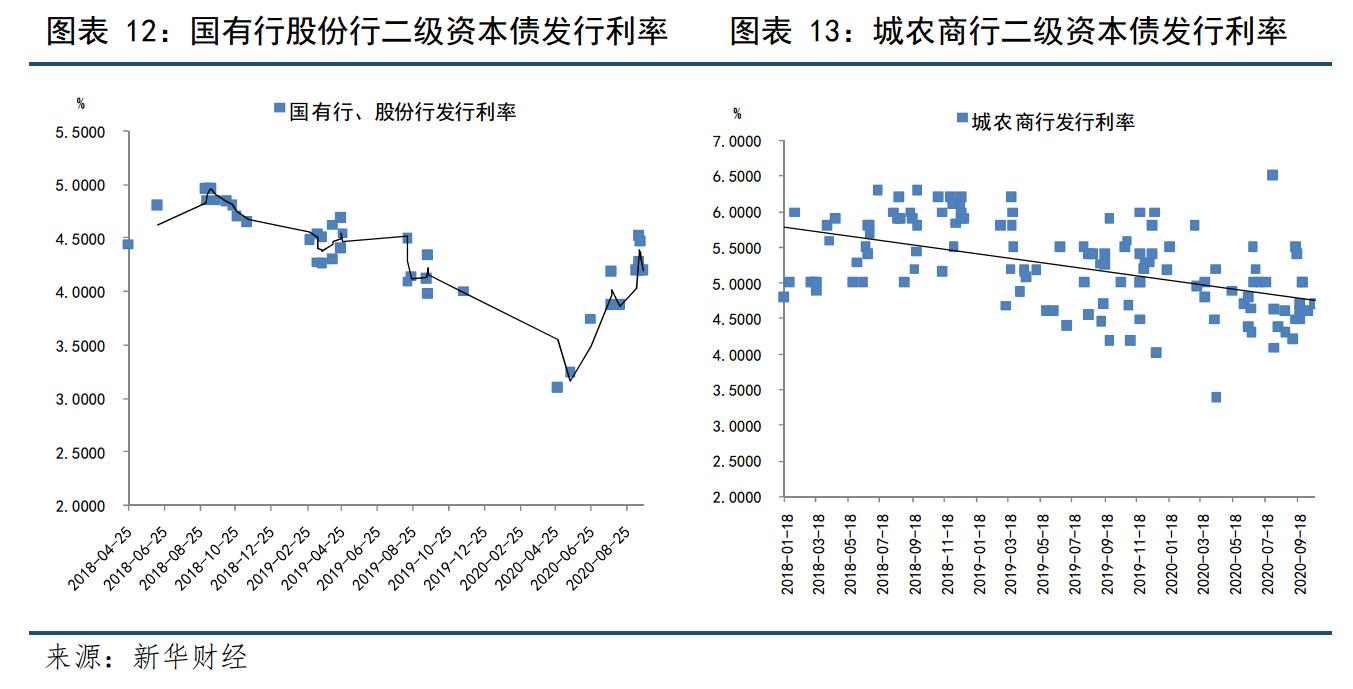

受益于无风险利率整体下行的环境,最近两年商业银行资本债券发行利率呈明显下降态势。截至10月23日,今年发行的债项评级为AAA级、AA+级、AA级、AA-级的二级资本债平均发行利率分别为3.99%、4.38%、4.72%、5.12%,分别较去年下降31.88、26.08、40.99、40.73个BP。而债项评级为A级的二级资本债发行利率最近两年并未下降。数据显示,高评级二级资本债发行最多,2020年以来,AAA级、AA+级发行规模占比达95%。其中,高评级主要来自国有行、股份行,两者全部是AAA级;低评级主要来自农商行,评级多为AA-级及以下;城商行评级则多数分布在AA-至AA+之间,AA级最多。

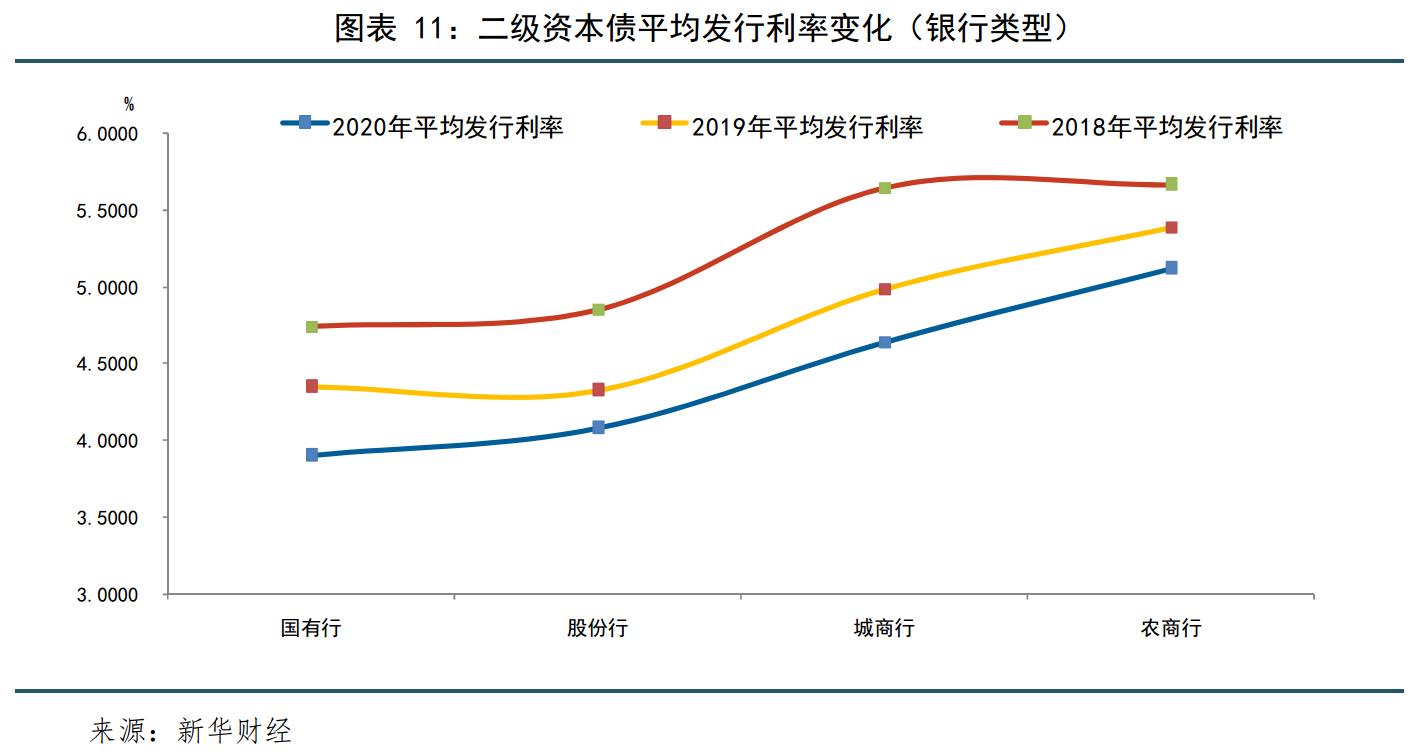

从银行类型来看,由于评级高,国有行、股份行资本债券发行利率明显低于城农商行。不过各类型商业银行二级资本债发行利率均呈现下降态势。截至10月23日,今年国有行、股份行、城商行、农商行发行的二级资本债平均发行利率分别为3.90%、4.08%、4.63%、5.12%,分别较去年下降44.60、24.88、34.30、27.27个BP,其中国有银行下行尤为显著。与2018年相比,农商行发行利率下行幅度仅54.94个BP,明显低于其他银行。

不过值得注意的是,今年国有行和股份行(相当于高评级)二级资本债的发行利率经历了明显的上行过程,平均利率从上半年3.36%升至下半年的4.19%;而中小银行二级资本债发行利率则平稳下行,平均利率从上半年的4.86%降至下半年的4.79%。

银行资本债发行热潮的冷思考.pdf

银行资本债发行热潮的冷思考.pdf