新华财经北京11月19日电(分析师邢博 张威)今年以来,面对复杂的国际国内经济形势,我国37家A股上市银行实现了稳健经营,有效支持了实体经济的发展。截至三季度末,37家银行资产规模稳步扩大,贷款投放不断加强,信用风险稳定可控。此外,为进一步提高风险防控能力,上市银行普遍加大拨备计提力度,对利润空间造成一定挤压,但随着经济的稳步复苏以及风险资产处置的不断强化,上市银行获利能力逐渐恢复。

一、上市银行营业收入增长稳定,股份行城商行整体增长动力较强

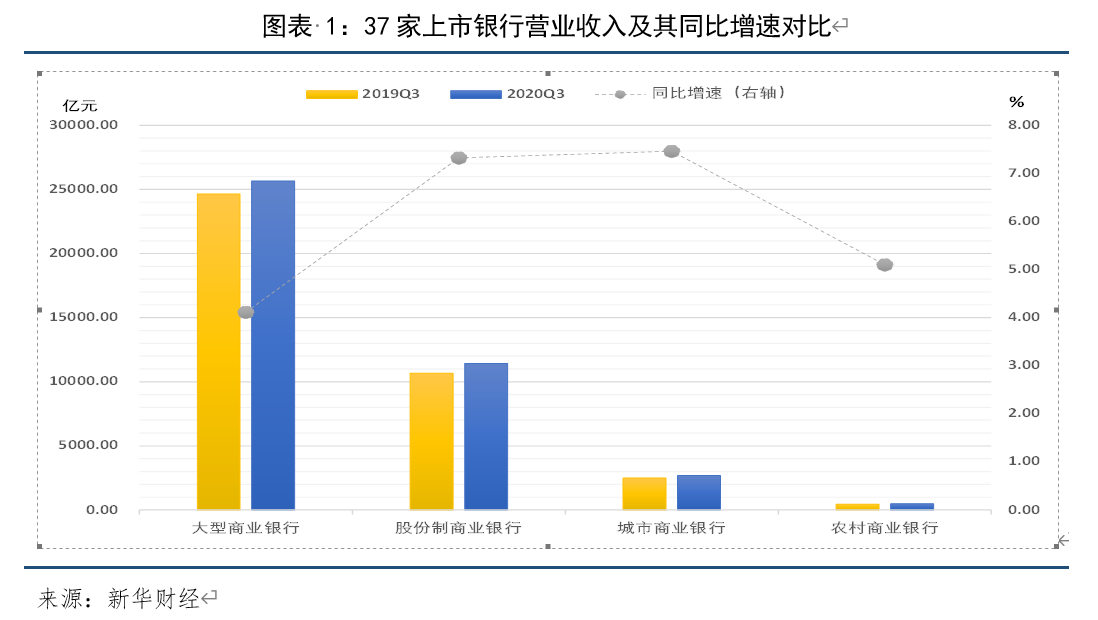

今年以来,A股37家上市银行营业收入实现稳健增长。前三季度,37家银行合计实现营业收入4.03万亿元,同比增长5.24%。分机构类型来看,股份制银行和城市商业银行营业收入增长动力较强,分别实现同比增长7.32%和7.46%,营收规模分别达到11437.22亿元和2686.31亿元;大型商业银行和农村商业银行分别同比增长4.12%和5.10%,营收规模分别为25659.85亿元和478.27亿元。具体来看,13家银行营业收入同比实现两位数增长,其中8家为城市商业银行,3家为股份制银行,2家为农村商业银行。今年10月上市的厦门银行营业收入同比增速在37家银行中最高,为19.56%。

值得注意的是,股份制银行、城市商业银行和农村商业银行营业收入增长分化较为明显,虽然总体来看增长趋势稳定,但发展潜力差异明显。股份制银行中,华夏银行、平安银行和兴业银行营业收入同比分别增长14.19%、13.22%和11.11%,但浦发银行仅增长1.60%。城市商业银行中,虽然超半数银行营业收入同比实现两位数增长,但上海银行同比下降0.91%;北京银行和西安银行同比仅增长0.21%和0.58%,基本与去年同期持平,在营收增长潜力方面与其他城市商业银行相比相对较弱。农村商业银行中,无锡银行和张家港行同比分别增长11.94%和10.46%,但江阴银行和紫金银行同比分别下降3.28%和2.23%。

二、成本上升致净利润持续下滑,但降幅收窄,获利能力逐渐恢复

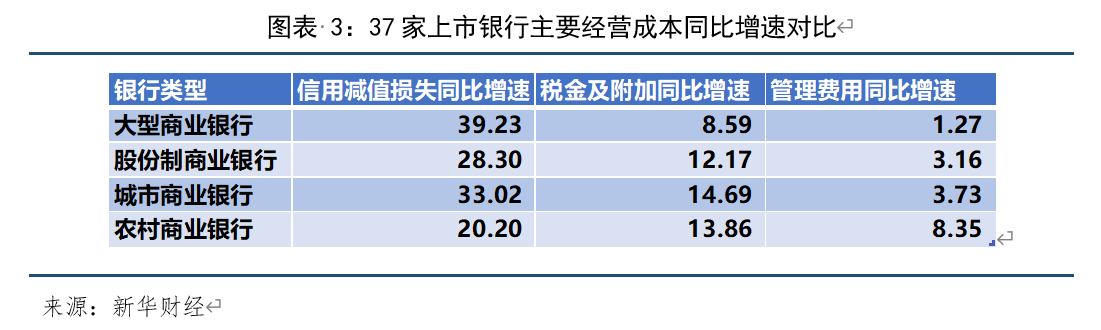

今年以来,为有效应对经济下滑和疫情防控对银行资产质量带来的压力,上市银行普遍加大了拨备计提力度,再叠加银行税金及附加、管理费用的较明显增长,虽然上市银行营业收入实现了稳定增长,但由于经营成本上升,净利润普遍出现下滑。

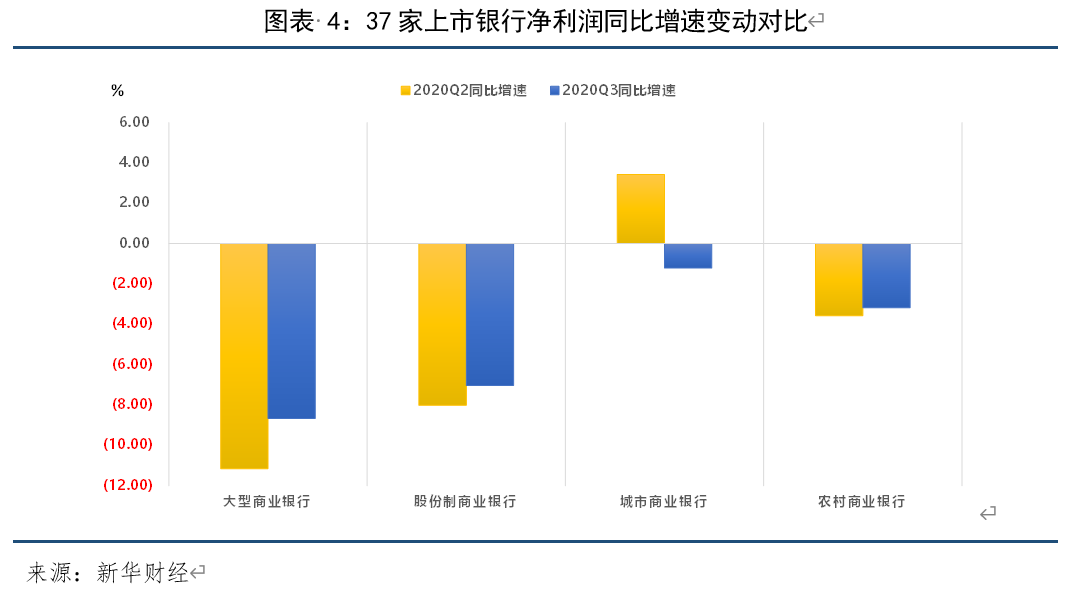

前三季度,37家银行合计实现净利润1.30万亿元,同比下降7.68%。分机构类型来看,大型商业银行合计净利润同比下降8.66%,下降幅度最大;股份制商业银行合计净利润下降也较为显著,同比下降7.03%;城市商业银行和农村商业银行同比下降幅度较小,分别为1.21%和3.18%。具体来看,6家大型商业银行和9家股份制商业银行净利润全部同比下降,其中交通银行、民生银行和中信银行降幅较大,同比分别下降11.95%、17.82%和10.06%。城市商业银行和农村商业银行受部分银行净利润下滑幅度较大拖累,整体净利润仍呈现同比下滑态势,但多数银行净利润实现了正增长,其中厦门银行、杭州银行、宁波银行、苏农银行、张家港行同比增速相对较高,分别为8.70%、5.11%、5.45%、6.58%和5.07%。

今年以来,上市银行信用减值损失持续扩大,是导致银行净利润呈现下滑的主要原因。前三季度,37家银行信用减值损失合计规模达到12260.16亿元,同比增长32.55%。大型商业银行和股份制商业银行总体同比增长最为显著,分别高增36.77%和28.30%;城市商业银行和农村商业银行增幅相对较小,分别为26.71%和20.20%。其中,中国银行和郑州银行信用减值损失同比增速均超过了50%,分别高增59.27%和68.99%。此外,上市银行的税金及附加和管理费用均出现较明显的同比增长,导致上市银行经营成本增长较高,拖累利润增长。

但值得注意的是,随着我国复工复产的不断推进,宏观经济稳步回升,上市银行净利润的下滑趋势也在逐渐减弱,获利能力在逐渐恢复。前三季度,37家银行合计实现净利润同比下降7.68%,降幅较上半年减少1.63个百分点。其中,大型商业银行净利润下降幅度收缩最为明显,其前三季度同比降幅较上半年减少2.49个百分点。股份制商业银行和农村商业银行降幅也分别减少0.98个和0.40个百分点。

三、资产规模稳步扩张,贷款投放力度加强,有效支撑实体经济发展

今年以来,面对复杂经济环境,上市银行依然实现了稳健经营,资产规模稳步扩大。同时,在新冠肺炎疫情防控常态化的情况下,上市银行进一步加大服务实体经济的力度,贷款投放力度不断加大。

截至三季度末,36家上市银行(厦门银行因数据不全未计入)资产规模合计达到206.49万亿元,同比增长11.40%。分机构类型来看,股份制商业银行和城市商业银行资产规模扩张较快,同比分别增长12.20%和12.17%,至52.72万亿元和15.57万亿元;大型商业银行和农村商业银行资产规模同比分别增长10.81%和10.25%,至135.70万亿元和2.50万亿元。其中,青岛银行、宁波银行资产规模同比高增25.70%和24.37%,领跑上市银行。

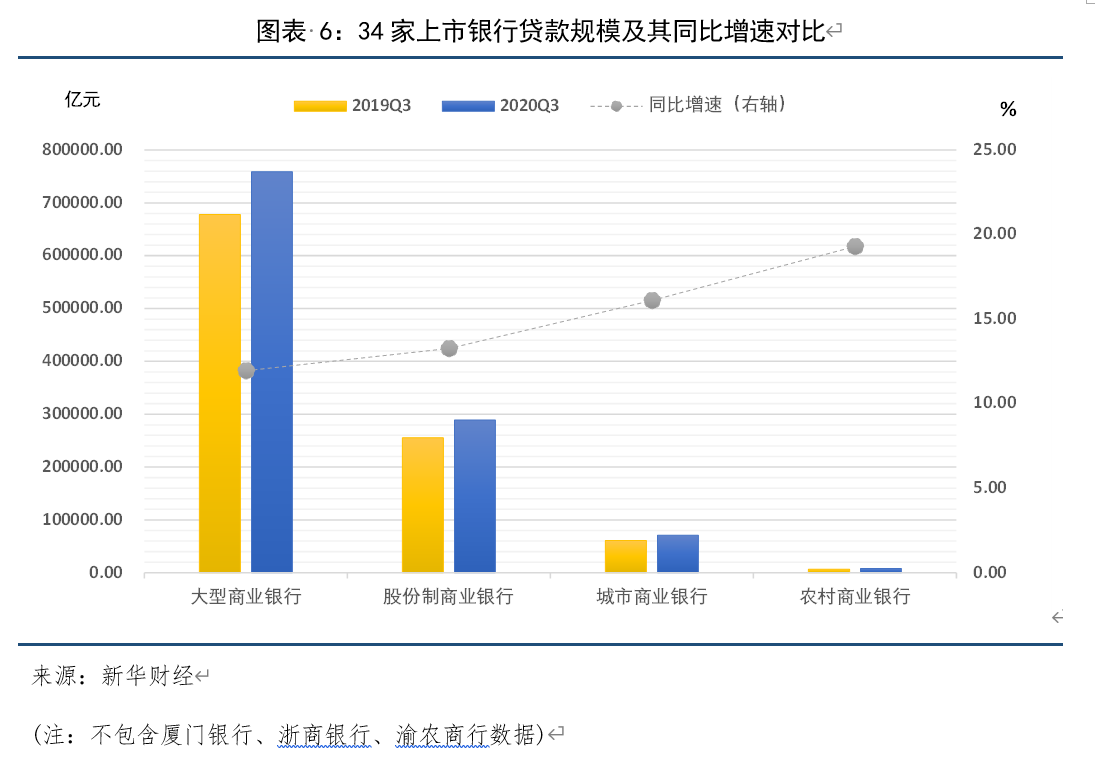

由于浙商银行、渝农商行去年上市,厦门银行今年10月上市,部分贷款数据公布不全面,除这3家银行外,截至三季度末,除以上3家银行外,其余34家上市银行贷款规模合计达到112.75万亿元,同比增长12.59%。农村商业银行贷款同比增长最为显著,增速为19.29%;其次是城市商业银行,其同比增速为16.10%;由于规模基数较大,大型商业银行和股份制商业银行贷款同比增速相对较低,分别为11.96%和13.26%。具体来看,农村商业银行贷款投放同比增长差距不大,其中青农商行和常熟银行增速超过20%,分别达到22.64%和21.77%;城市商业银行中有5家银行贷款同比增速超过20%,其中青岛银行和宁波银行同比增长高达33.01%和30.90%。大型商业银行和股份制商业银行中,除了平安银行贷款同比增长20.17%外,其余银行同比增长均未超过20%,但也都实现了两位数的较高涨幅,上市银行贷款投放保持了较强的增长力度,为实体经济发展提供了有力支撑。

四、大型商业银行资产持续承压,城商行农商行呈好转趋势

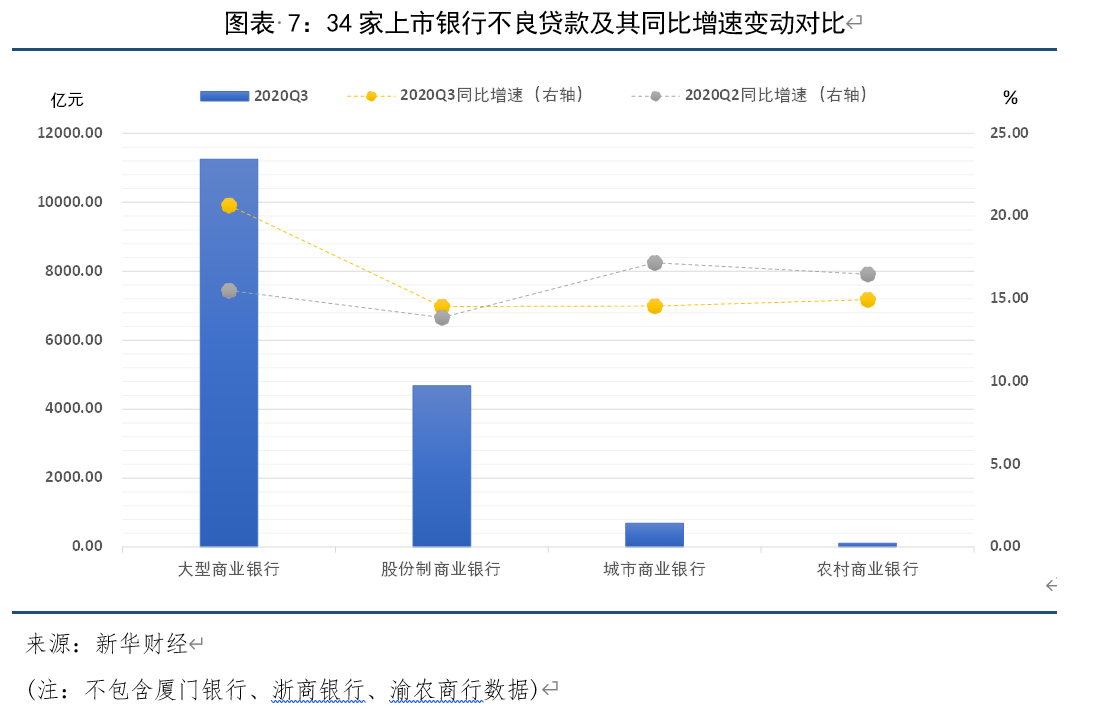

今年以来上市银行资产质量持续承压。截至三季度末,除去未公布全部数据的厦门银行、浙商银行、渝农商行,其余34家上市银行不良贷款规模合计达到16728.49亿元,同比增长18.59%。分机构类型来看,大型商业银行不良增速最快,三季度末其不良贷款规模为11254.05亿元,同比增长20.66%,该增速明显高于其余类型的商业银行,而且与二季度末相比,该增速提高了5.15个百分点;股份制商业银行、城市商业银行和农村商业银行不良贷款规模三季度末分别达到4677.90亿元、688.73亿元和107.81亿元,同比分别增长14.53%、14.56%和14.95%,与二季度末相比,城市商业银行和农村商业银行同比增速有所下降,分别下降2.62个和1.54个百分点,不良贷款规模增长趋势减弱。

具体来看,6家大型商业银行不良贷款规模增速相差不大且普遍偏高,值得注意的是,贷款规模相对偏小的交通银行不良贷款同比增速为26.50%,在6家银行中最高,该增速在34家上市银行中也相对偏高,资产质量风险需更加重视;股份制银行、城市商业银行和农村商业银行不良贷款增长情况差距较明显,其中民生银行、中信银行、宁波银行、青岛银行、青农商行不良贷款同比增长显著,增幅分别达到26.46%、26.78%、32.79%、25.57%和25.50%,而平安银行、杭州银行、苏农银行和张家港行不良贷款同比出现下降,分别下降5.77%、5.89%、9.33%和2.83%。

从不良率来看,截至三季度末,除厦门银行外,城市商业银行不良贷款率均值为1.34%,同比减少0.04个百分点;除渝农商行外,农村商业银行不良贷款率均值为1.35%,同比减少0.07个百分点。其中,8家城市商业银行、4家农村商业银行不良贷款率同比减少,郑州银行、杭州银行、苏农银行、张家港行减幅相对较大,分别为0.28个、0.26个、0.31个和0.26个百分点。

五、风险抵补能力充足,城商行农商行资本补充压力偏大

截至三季度末,除了厦门银行未公布相关数据外,其余36家上市银行不良贷款拨备覆盖率(以下简称拨备率)均达到监管标准。但与去年同期相比,大型商业银行拨备率普遍出现下滑,其中交通银行下滑幅度最大,下滑23.41个百分点,至150.81%,逼近监管红线。加之大型商业银行不良贷款增速依然偏高,可见其信用风险明显高于其余类型商业银行。

另外值得注意的一点是,三季度末11家上市银行的拨备率超过300%,其中宁波银行和常熟银行拨备率更是高达516.35%和490.02%,数倍于监管红线。这些银行应更加合理调节拨备,否则或被监管层视为存在隐藏利润倾向。

截至三季度末,37家上市银行资本充足率都达到监管标准之上,资本充足情况良好。但值得注意的是,与去年同期相比,有20家银行资本充足率出现下滑,其中包括7城市商业银行、6家农村商业银行、4家股份制商业银行和3家大型商业银行。此外,城市商业银行和农村商业银行资本充足率降幅普遍较大。7家城市商业银行资本充足率同比降幅均值为1.12个百分点,6家农村商业银行同比降幅均值为1.23个百分点。具体来看,成都银行降幅最大,下降2.67个百分点,至13.18%。可见,城市商业银行和农村商业银行资本补充压力依然较大。

复杂经济变局中,A股上市银行实现稳健发展.pdf

复杂经济变局中,A股上市银行实现稳健发展.pdf