新华财经北京2月24日电(分析师王中净 鲁光远 张威)随着国内企业和高净值人群的财富积累不断增长,信托成为了重要的投资及服务渠道之一。在信托业2020年的转型过程中,非金融企业和自然人的投资规模和占比持续提升。随着我国股市市值不断上升,新增信托项目中,投向证券市场的增幅最大。在“房住不炒”的政策要求下,信托资金投放房地产降幅最大。在资管新规政策的要求下,信托公司开展非标融资业务转型,回归信托业务本源,摆脱影子银行定位,压降融资和通道类业务,信托行业防风险的水平得到很大的提升,行业呈现出更健康、可持续的发展态势。

一、我国信托产品存量规模20.13万亿元

随着我国居民财富累积水平不断提升,信托产品越来越受到自然人投资者的“热捧”。从中国信托登记有限责任公司(以下简称“中国信登”)处获悉,截至2020年末,信托产品存量投资者数量为82.42万个,较年初增幅达到38.46%,其中自然人投资者增加了24.12万人。同时,截至2020年12月底,全行业信托产品存量规模为20.13万亿元。

总体来看,信托产品投资者总数呈上升趋势,自然人投资者显著增加。这显现出我国信托业在回归本源业务的过程中,信托的制度优势、法律关系特质正受到更多投资者的理解与认可。

二、资管新规影响下信托行业整体进入转型期

在资管新规政策的要求下,信托公司开展非标融资业务转型,回归信托业务本源,摆脱影子银行定位,打破行业的“刚性兑付”业务模式是其中必不可少的步骤。信托公司传统的“房地产、城投与通道”业务,均受到资管新规及配套文件的冲击。

2020年以来,信托业完善顶层制度、压降融资和通道类业务,在监管部门的监督指导下,信托行业防风险、治乱象工作持续推进。2020年上半年,银保监会下发了《关于信托公司风险资产处置相关工作的通知》,要求信托公司加大表内外风险资产的处置和化解工作,同时要求信托公司压降违法违规严重、投向不合规的融资类信托业务。

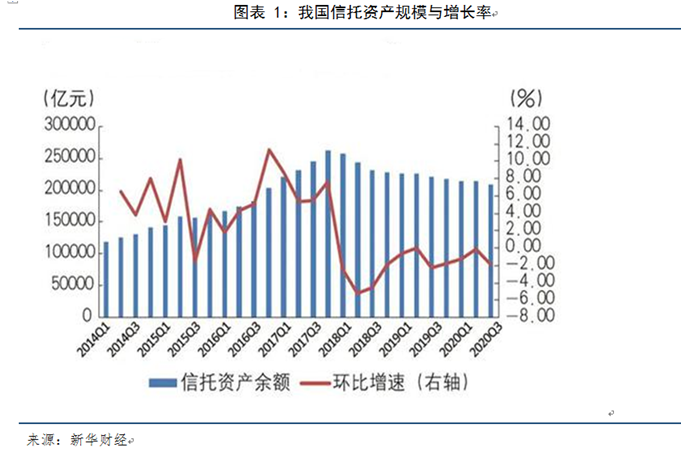

信托行业在监管机构的引导下,继续有序压降融资类与通道类业务规模,截至2020年第三季度末,行业受托资产规模为20.86万亿元,较峰值下降5.39万亿元。四季度末余额较上季末继续压缩,但业务结构延续改善趋势,投资类信托业务的拓展力度持续加大。

近日,2021年度信托监管工作会议召开。据悉,监管人士在会议上表示,2021年将继续压降信托通道业务规模及违规融资类业务规模。

三、非金融企业和自然人的投资规模和占比持续提升

随着我国居民财富累积水平不断升高,资产投资管理意识逐步提升。特别是高净值人群理财需求已从单纯追求物质财富的增长向财富的保障和传承转变。信托具有与生俱来的制度优势、宽泛的投资领域和灵活的交易安排,在保值增值、财富传承需求的推动下,大额资金更愿意向信托靠拢将是一种长期趋势。

企业和高净值人群的财富积累不断增长,信托成为了重要的投资及服务渠道之一。信托业在2020年的转型过程中,非金融企业和自然人的投资规模和占比持续提升。截至2020年末,在全部存量信托产品中,非金融企业和自然人的投资规模分别达到4万亿和3.5万亿元以上,上升态势明显。金融机构和金融产品投资规模分别下降至10万亿元以下和3万亿元以下,持续收缩。

中国信登数据显示,目前金融机构、金融产品、非金融企业和自然人投资信托产品的规模占比分别为45.99%、14.20%、22.1%和17.71%,其中非金融企业和自然人投资规模占比较年初分别提升3.79个百分点和4.12个百分点。

从2020年新增信托产品的投资者情况来看,非金融企业和自然人投资规模同比实现正增长,增速分别为32.14%和16.50%。

四、信托资金投放工商企业规模最大

我国资金信托投向主要以房地产、基础设施和工商企业为主,这三大领域业务在2019年底的占比超过60%。投向工商企业和基础产业的信托产品中,投资资金主要来源于金融机构,反映了金融机构通过信托渠道投资实体经济有现实需求和领域。

2020年信托行业顺应加大金融支持实体的政策要求,工商企业持续成为信托资金配置的第一领域。各个信托公司依据各自资源禀赋,逐步聚焦本公司优势服务行业,支持该行业内工商企业围绕主业发展,包括一批高端装备制造、5G研发运用等科技创新行业以及医疗康养、人工智能等行业。

与2018年相比,工商企业继续在资金配置中占据首位,截至2020年三季度末占比达到31.5%,投向工商企业的信托资金总额为5.42万亿元,比上年末减少662.4亿元,这主要是压降融资类和通道类业务导致资金信托的规模整体下降所致,但是仍然居于首位。

产品收益方面,2015-2020年11月中国信托行业投向各领域平均收益中,工商企业信托平均收益最高,达到7.63%。最低的为金融市场,达到5.77%。

五、信托项目投向证券市场增幅最大 房地产降幅最大

新增信托项目中,投向基础产业规模最大,2020年上半年新增7161亿元。这与国家加强基础产业建设有较大关系,随着我国经济发展进入提质增效新阶段,基础产业信托的发展步入新常态,基础产业信托具有持续发展空间。

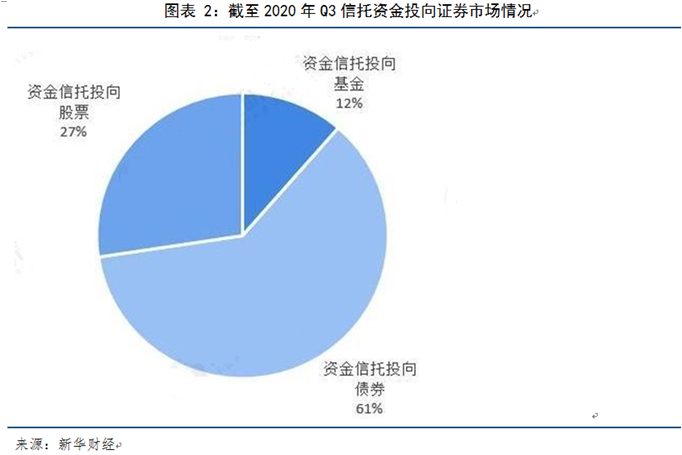

证券业务信托方面,随着资管新规的发布,传统信托业务受限,证券业务将逐渐受到信托公司的重视与探索,信托公司主动管理和投研能力加强,证券投资信托的发行量趋于上升。新增信托项目中,投向证券市场增幅最大,2020年上半年达到196.1%。3季度末,资金信托投向证券市场结构中,投向债券市场规模最大,达到13543.68亿元,占比达61%,超过一半以上比重。

房地产信托方面,2020年10月,中国银保监会信托司向当地银保监局发布了《关于开展新一轮房地产信托业务专项排查的通知》,要求继续严格控制房地产信托的规模,加强房地产信托的渗透监管,严格禁止非法资金流入房地产市场提供渠道。在房地产信托受严格监管、坚持房住不炒等趋势下,房地产新增信托项目规模趋于下行,房企融资渠道趋于多元。截至2020年3季度末,信托资金投放房地产降幅最大,下降了14.51%。未来监管层对房地产信托不规范和混乱的监督将持续。

六、信托行业支持实体经济比较优势进一步显现

2020年新增集合资金信托产品加权业绩比较基准呈下降趋势,实体经济信托融资的成本持续下降。具体来看,2020年新增信托产品的加权业绩比较基准呈现震荡下行的趋势,12月新增的集合资金信托产品加权业绩比较基准已跌至5.91%。

信托行业融资支持实体经济的成本在持续下降,对实体经济发展支持的比较优势进一步显现,行业呈现出更健康、可持续的发展态势。

七、行业风险项目逐渐暴露 信托资金投放趋严

截至2020年第三季度,68家信托公司所有者权益规模达到6580.57亿元,较年初增加264.3亿元,增速4.18%。

行业风险项目逐渐暴露,风险项目个数持续增长,风险资产规模呈上升趋势。2019年,信托行业风险资产规模与风险项目数量大幅上升。截至2020年第一季度末,信托行业风险资产规模6431亿元,较年初增加661亿元;风险项目数量1626个,较年初增加79个;资产风险率3.02%,较年初增长0.34%。在今后一段时期内,存量风险化解已成为信托行业一项重要的任务。

信托公司的业务规范和风险管理是保障我国信托业健康发展的重中之重。信托行业乱象继续频发,风险加大,控杠杆、控地产、去通道、强严监管、控风险等监管要求将继续贯穿始终。目前从信托行业自身的风险抵御能力来看,行业风险仍在可承受范围,但信托资金投放逐步趋严。

未来信托行业的目标是服务实体经济,服务金融体系建设,加大对实体经济中民营企业、中小企业、个体经营者的资金支持力度,新的监管有助于信托行业提升风险管理意识和资产管理能力,切实引导更多资金进入实体经济领域,助力经济企稳回升。

信托行业成功转型 投向证券市场增幅加大.pdf

信托行业成功转型 投向证券市场增幅加大.pdf