新华财经北京5月27日电(分析师郭桢 王中净)我国LPR保持平稳,连续13个月未作调整,而房贷执行连续上升,普通百姓最关心的是选择浮动房贷利率是否吃亏了?其实,LPR传导性并未失灵,反映出监管层稳定经济,抑制楼市复燃的政策信号。同时,LPR保持稳定可以降低企业实际贷款利率,促进实体经济的发展。

一、 LPR报价的基础MLF保持不变

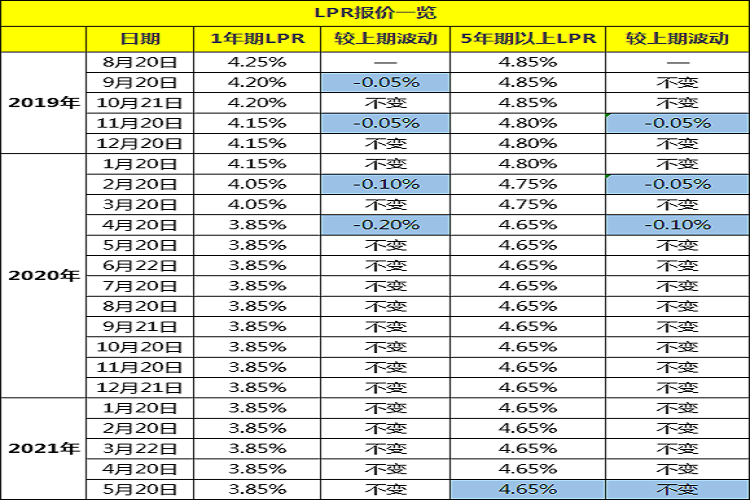

5月20日,全国银行间同业拆借中心公布最新LPR报价:1年期品种报3.85%,5年期以上品种报4.65%,两项贷款市场报价利率均连续13个月保持不变。

图表1:近年LPR报价图

来源:Wind,新华财经

由于1年期MLF操作利率是1年期LPR的参考基础,5月MLF利率不动,意味着当月LPR报价基础未发生变化。5月17日,央行公告称,开展1年期中期借贷便利(MLF)操作1000亿元,利率为2.95%,与上期保持一致。此外,央行当日还开展7天期逆回购操作100亿元,利率仍为2.2%。这也是自去年3月以来,MLF利率连续14月保持不变。这意味着5月LPR报价的参考基础未发生变化。从2019年9月以来,1年期LPR报价与1年期MLF招标利率始终保持同步调整,点差固定在90个基点(0.9个百分点)。这段时期宏观经济波动性较大,中期政策利率对贷款市场报价利率发挥了稳定的指引作用。

二、近期房价涨幅总体扩大 房贷利率收紧

5月17日,国家统计局发布70城房价数据,整体来看,4月份70城房价涨幅总体扩大。北京、上海、广州、深圳等四个一线城市新建商品住宅销售价格环比上涨0.6%,涨幅比上月扩大0.2个百分点,二手住宅销售价格环比上涨0.8%,涨幅比上月回落0.2个百分点。31个二线城市新建商品住宅和二手住宅销售价格环比均上涨0.4% ,涨幅比上月均扩大0.3个百分点。35个三线城市新建商品住宅和二手住宅销售价格环比分别上涨0.2%和0.3%,涨幅比上月均扩大0.1个百分点。前4月住宅销售额总体增长73.2%。

以上数据表明,一线城市房价上涨,部分二、三线城市二手房价格增长较快,房地产市场持续升温,有从一线城市向周边城市扩散的趋势。近期,为防止房产热再度复燃,监管层对楼市掀起新一轮调控收紧,调控政策多管齐下,针对房企、金融机构、中介、炒房客都推出了相应的调控手段。

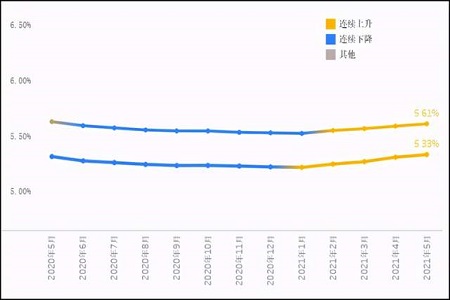

图表2:房贷利率走势

来源:Wind,新华财经

近期,广州、深圳、宁波、杭州、苏州等全国多个城市上调了房贷利率。工商银行、农业银行等国有大行,在今年2月份上调房贷利率的基础上,从5月20日起再次上调按揭贷款最低利率。首套房的最低执行利率较之前提高10BP,上调至5.45%,即最低执行LPR+80BP;二套房贷款利率也较之前提高10BP,上调至5.7%,即最低执行LPR+105BP。其中,杭州地区最新的首套房最低执行利率由此前的5.2%上调至5.4%,即执行LPR+75BP;二套房贷款利率由此前的5.38%上调至5.5%,即LPR+85BP。

根据对全国42个重点城市房贷利率的监测数据显示,2021年4月20日-5月18日,全国首套房贷款平均利率为5.33%,环比上涨2BP;二套房贷款平均利率为5.61%,环比上涨2BP。一线城市中,北京和上海地区继续维持原来的水平不变,广州和深圳地区上调房贷利率水平。

强监管政策效果初显,楼市热度有所降温,多个城市住宅成交量下跌。目前房贷政策监管方向是优先支持首套刚需自住购房需求,贯彻落实“房住不炒”的要求下,房价上涨预期较高的城市将在房贷利率方面进行收紧。

三、 房贷执行利率上涨 选择浮动房贷利率是否吃亏?

从上文可见,为防止楼市过热,今年以来房贷执行利率已经连续上涨,而LPR连续不变。普通百姓最关心的是,去年在“利率换锚”的时候,将房贷执行利率转变为以LPR为定价基准的浮动房贷利率,选择是否错误,是否吃亏了?

其实,选择浮动房贷利率并没有吃亏,对于去年在利率换锚过程中转变为以LPR为定价基准的浮动房贷利率的用户更为有利。因为房贷执行利率的计算公式是:房贷执行利率=LPR+基点,其中“基点”是在合同期内固定不变的。尽管LPR连续13个月未变化,但各大银行的房贷基点却出现了不同幅度的上调,最终执行的实际房贷利率就出现上涨。

而“LPR”有两种情况,第一种情况是当选择固定利率的时候,那么LPR是买房签订房贷合同内的时候最近一期LPR的数值,无论以后的LPR如何变化,房贷利率执行利率中的LPR都是当时签订合同时的数值。第二种情况是选择浮动房贷利率,那么房贷执行利率中的LPR是在一定周期中要按照最新的LPR数值更新重新计算的,周期通常是1年。所以,如果LPR下降,那么房贷执行利率会降低;如果LPR上升,那么房贷执行利率也会上升,关键看以后LPR利率的变化。

LPR利率长期稳定,并不代表LPR传导机制失灵了。在评价LPR时,应重点关注它疏通货币政策传导作用,而不是盯着利率变化等表象。LPR属于市场利率,代表较强的政策信号。LPR保持不动,传递出的政策信号就是今年货币政策所强调的“稳”字当头,保持政策的连续性和可持续性。房贷在内的贷款定价基准的转换,不是为了提高或降低贷款利率,而是定价基准转换,跟市场的联动会更加灵活,能够更及时地反映市场利率的变化。

另外,LPR在本质上代表资金的成本,只有在经济高速发展的过程中才会有高资金成本,因为经济发展增速高,资本的收益回报自然也高,对应的资金成本提高。目前,我国处于供给侧改革的关键阶段,不再一味强调GDP增度,而是强调高质量发展和进行结构性改革,大力发展高新技术产业和环保低碳经济。随着未来宏观经济增速逐渐放缓,资本的回报也相应降低,资金成本自然也会降低。所以,从长期来看,LPR下降是必然的趋势。

四、 LPR保持不变 实际贷款利率下降

LPR保持不变,不但对普通百姓的房贷利率产生了直接的影响,更重要的对实体经济发展产生促进作用。央行在近日表示,下一步要“继续释放改革促进降低贷款利率的潜力,推动实际贷款利率进一步降低。”实际贷款利率指的是企业在获得贷款过程中付出的全部成本之和,既包括企业支付的贷款利率,也包括各项收费及其他贷款成本。监管层将要求今年银行各类贷款收费不反弹,并进一步挖掘融资担保等相关环节和其他渠道成本下调潜力,进而降低企业综合融资成本。

今年年初以来,受国际大宗商品价格快速走高等因素影响,4月PPI同比冲高至6.8%,并带动CPI同比小幅上行。当前市场普遍预测,二季度国内物价水平会进一步走高。央行在5月11日发布的《2021年第一季度货币政策执行报告》中指出,近期国际大宗商品价格上涨是阶段性供求“错位”的表现,加上去年同期基数很低以及PPI数据本身具有高波动性的特点,共同导致近期工业品价格同比读数偏高。基于工业品价格上涨具有阶段性特征以及今年CPI涨幅较为温和,短期内货币政策大幅收紧和上调利率的可能性基本可以排除。未来一段时间,央行大概率将在MLF利率等政策利率方面按兵不动,这意味着1年期LPR的报价基础有望继续保持稳定。

从实际贷款利率来看,企业贷款利率持续保持低水平。未来政策重点支持的科技创新、绿色发展及小微企业贷款利率将稳中有降外,房地产贷款利率将会有不同程度的上行。

LPR推出后,持续释放改革降低融资成本的潜力。企业贷款利率持续下降,小微企业综合融资成本稳中有降,有力地支持了实体经济。近期不少银行开始加大绿色金融领域的贷款支持力度,从审批时间、额度分配、下调利率等多方面给予倾斜,已经有企业实际获得的贷款利率低于银行内部基准利率。未来的我国货币政策趋势将保持宏观政策连续性、稳定性、可持续性,稳健的货币政策灵活精准、合理适度,保持货币供应量和社会融资规模增速同名义经济增速基本匹配。

LPR连续不变 选择浮动房贷利率是否错了?.pdf

LPR连续不变 选择浮动房贷利率是否错了?.pdf